Στις ΗΠΑ, οι χρεοκοπημένες τράπεζες ακολούθησαν ριψοκίνδυνες επιχειρηματικές στρατηγικές με ανεπαρκή διαχείριση κινδύνων

Τα διδάγματα της παγκόσμιας χρηματοπιστωτικής κρίσης της περιόδου 2008/2009 φαίνεται δεν έγιναν κοινός τόπος για την λειτουργία του χρηματοπιστωτικού συστήματος.

Η αναταραχή του περασμένου έτους έδειξε ότι απαιτείται περαιτέρω πρόοδος σε διάφορους τομείς για να διασφαλιστεί ότι οι τράπεζες δεν θα είναι ποτέ… πολύ μεγάλες για να χρεοκοπήσουν, επισημαίνουν οι Tobias Adrian και Marc Dobler σε άρθρο τους τους στο Blog του Διεθνούς Νομισματικού Ταμείου που δημοσιεύθηκε στις 20 Μαρτίου 2024.

Επισημαίνεται ότι πριν από σχεδόν ένα χρόνο, η Credit Suisse, μια παγκόσμια συστημική τράπεζα με περιουσιακά στοιχεία 540 δισεκατομμυρίων δολαρίων και δεύτερη μεγαλύτερη ελβετική τράπεζα, που ιδρύθηκε το 1856, κατέρρευσε και πουλήθηκε στην UBS.

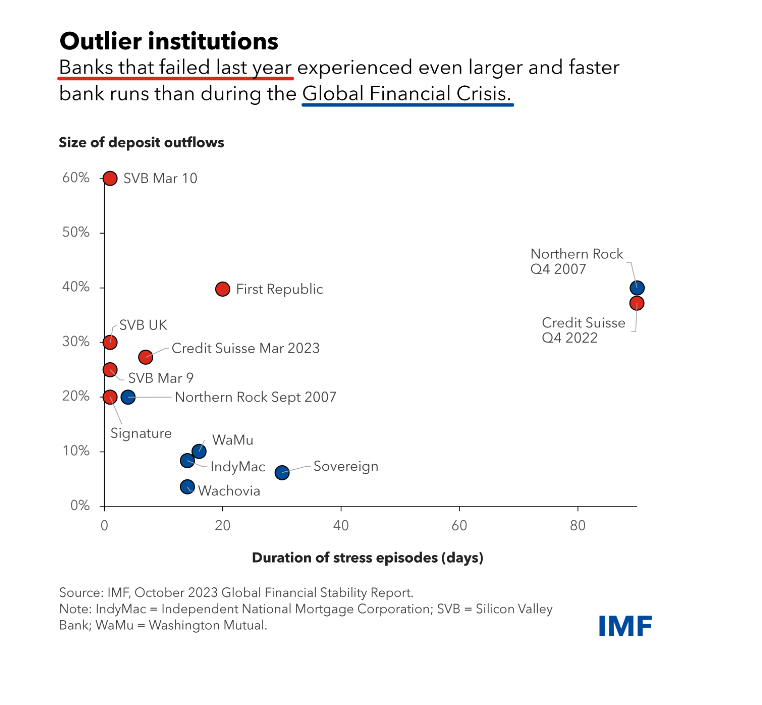

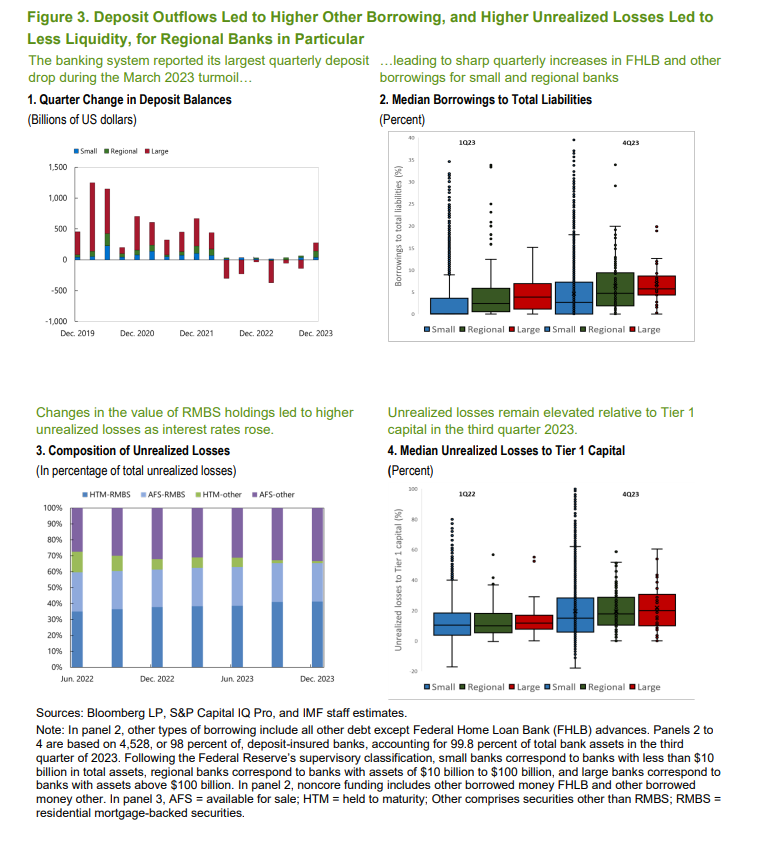

Στις Ηνωμένες Πολιτείες, η Silicon Valley Bank, η Signature Bank και η First Republic Bank κατέρρευσαν την ίδια περίπου περίοδο, εν μέσω των αυξήσεων των επιτοκίων της Federal Reserve με στόχο τη συγκράτηση του πληθωρισμού.

Συνολικά περιουσιακά στοιχεία 440 δισεκατομμυρίων δολαρίων, οι περιφερειακές τράπεζες σηματοδότησαν τη δεύτερη, τρίτη και τέταρτη μεγαλύτερη τραπεζική κατάρρευση από τότε που συστάθηκε η Federal Deposit Insurance Corporation κατά τη διάρκεια της Μεγάλης Ύφεσης τη δεκαετία του 1930.

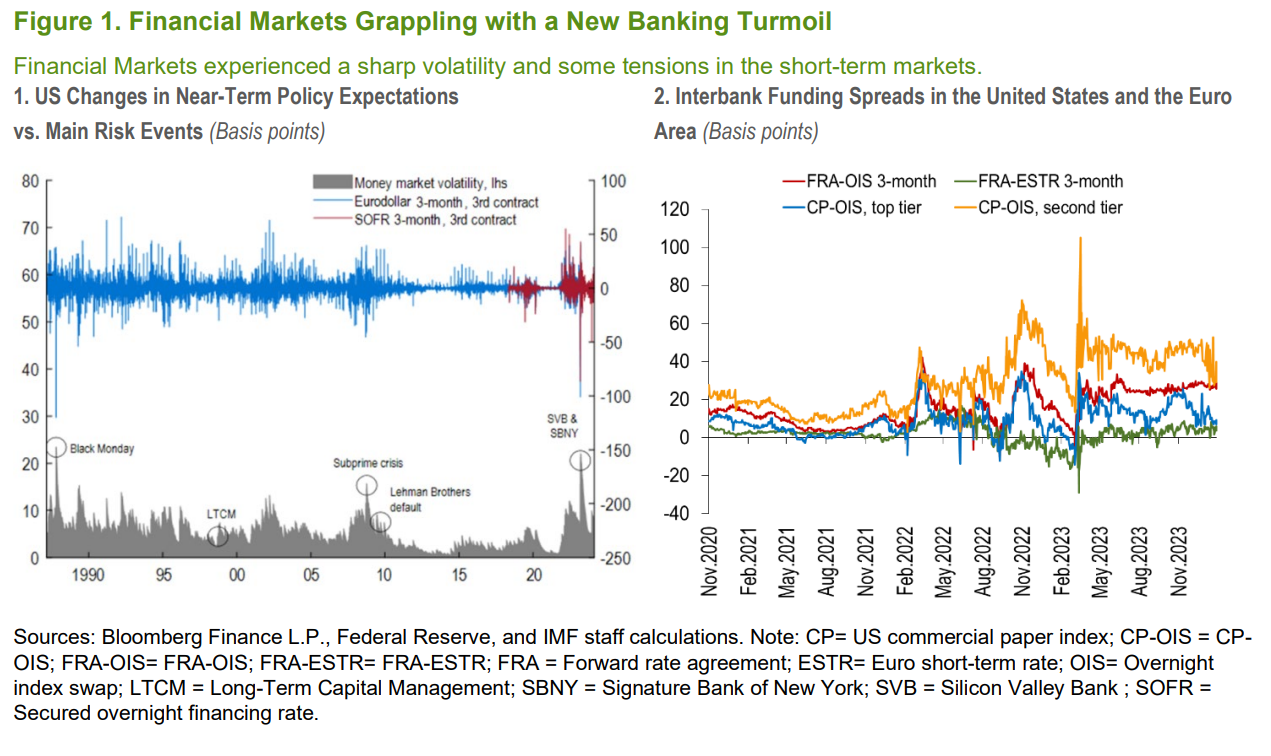

Αυτή η τραπεζική αναταραχή αντιπροσώπευε το πιο σημαντικό τεστ μετά την την παγκόσμια χρηματοπιστωτική κρίση κατά την οποία διασώθηκαν συστημικές τράπεζες προκειμένου να διατηρηθεί η χρηματοπιστωτική σταθερότητα και προστατευθούν οι φορολογούμενοι.

Λοιπόν, ποια είναι η ετυμηγορία;

Τι άλλαξε αυτή τη φορά…

Εν ολίγοις, ενώ έχει σημειωθεί σημαντική πρόοδος, απαιτείται περαιτέρω δουλειά λένε… διπλωματικά οι οικονομολόγοι του ΔΝΤ ενώ από τα συμφραζόμενα της έρευνάς τους επισημαίνεται ο κίνδυνος για νέο ντόμινο τραπεζικών καταρρεύσεων.

Από τη μία πλευρά, όπως σημειώνεται σε πρόσφατη έκθεση του ΔΝΤ, οι ενέργειες των αρχών πέρυσι απέτρεψαν επιτυχώς βαθύτερες χρηματοπιστωτικές αναταραχές και οι δείκτες χρηματοοικονομικής ευρωστίας για τα περισσότερα ιδρύματα σηματοδοτούν συνεχιζόμενη ανθεκτικότητα.

Επιπλέον, σε αντίθεση με πολλές από τις πτωχεύσεις κατά τη διάρκεια της παγκόσμιας χρηματοπιστωτικής κρίσης, αυτή τη φορά σημαντικές απώλειες μοιράστηκαν με τους μετόχους και ορισμένους πιστωτές των χρεοκοπημένων τραπεζών.

Ωστόσο, οι φορολογούμενοι ήταν για άλλη μια φορά αυτοί που πλήρωσαν μέρος της ζημίας, καθώς εκτεταμένη δημόσια στήριξη χρησιμοποιήθηκε προκειμένου να προστατευθεί η συνολικότερη ευστάθεια του τραπεζικού συστήματος – κάτι περισσότερο το να διασφαλισθούν οι καταθέσεις των τραπεζών που κατέρρευσαν.

Εν μέσω μιας φυγής καταθέσεων, η εξαγορά της Credit Suisse υποστηρίχθηκε με κρατικές εγγυήσεις και ρευστότητα σχεδόν ίση με το ένα τέταρτο της ελβετικής οικονομικής παραγωγής.

Ενώ το ποσόν της κρατικής στήριξης ανακτήθηκε τελικά, συνεπαγόταν πολύ σημαντικό ενδεχόμενο δημοσιονομικό κίνδυνο και κυοφόρησε μια μεγαλύτερης συστημικής σημασίας τράπεζα – άρα και ανέβασε το επίπεδο του συστημικού κινδύνου.

Η ενεργοποίηση των εξουσιών εξυγίανσης του δημοσίου έναντι μιας τράπεζας για τη μεταβίβαση της ιδιοκτησίας της Credit Suisse, μετά τη διάσωση των μετόχων και των πιστωτών, αντί να βασίζεται στη νομοθεσία έκτακτης ανάγκης για την πραγματοποίηση μιας συγχώνευσης, θα είχε ως αποτέλεσμα την πλήρη εκμηδένιση των assets των μετόχων της Credit Suisse και τη δυνητικά λιγότερη δημόσια υποστήριξη.

Αναμένουμε να μάθουμε περισσότερα όταν θα εκδοθεί μια ελβετική έκθεση σχετικά με το καθεστώς των συστημικών τραπεζών και τις διαδικασίες διάσωσης.

Στις Ηνωμένες Πολιτείες, εκτός από τη χαλάρωση των απαιτήσεων ασφάλειας για τη στήριξη ρευστότητας, οι αρχές ανέφεραν συστημικές ανησυχίες για να επικαλεστούν μια εξαίρεση που επιτρέπει την προστασία όλων των καταθέσεων σε δύο από τις χρεοκοπημένες τράπεζες.

Αυτό αύξησε σημαντικά το κόστος για τη ασφάλιση καταθέσεων το οποίο θα πρέπει να αποσβεστεί από τον κλάδο με την πάροδο του χρόνου.

Ακόμη και οι πολύ μεγάλοι και ισχυροί καταθέτες προστατεύονταν — όχι μόνο όσων οι καταθέσεις ήταν ασφαλισμένες.

Τι διδαχτήκαμε από τις εξελίξεις

Η παρεμβατική επίβλεψη και η έγκαιρη παρέμβαση είναι κρίσιμες. Οι καταθέτες της Credit Suisse έχασαν την εμπιστοσύνη τους μετά από διαχρονικές αποτυχίες διακυβέρνησης και διαχείρισης κινδύνου.

Στις ΗΠΑ, οι χρεοκοπημένες τράπεζες ακολούθησαν ριψοκίνδυνες επιχειρηματικές στρατηγικές με ανεπαρκή διαχείριση κινδύνων.

Οι εποπτικές αρχές και στις δύο περιπτώσεις θα έπρεπε να είχαν ενεργήσει πιο γρήγορα και να ήταν πιο δυναμικές και αποφασιστικές στις παρεμβάσεις τους.

Η πρόσφατη ανασκόπηση των εποπτικών προσεγγίσεων διαπίστωσε ότι η ικανότητα και η βούληση για δράση παραμένουν κρίσιμες — και μπορεί να καταγράφονται ασαφείς εντολές ή ανεπαρκείς νομικές εξουσίες, πόρους και ανεξαρτησία, καθώς και πιέσεεις από ισχυρά λόμπι του χρηματοπιστωτικού τομέα.

Οι υπεύθυνοι χάραξης πολιτικής πρέπει να εξουσιοδοτήσουν καλύτερα τις τραπεζικές εποπτικές αρχές να ενεργούν έγκαιρα και με τη απαραίτητη ρυθμιστική εξουσία, εάν χρειαστεί.

Ακόμη και μικρότερες τράπεζες μπορεί να προκαλέσουν συστημικούς κινδύνους.

Οι αρχές εποπτείας και εξυγίανσης θα πρέπει να διασφαλίζουν επαρκή σχεδιασμό ανάκαμψης και εξυγίανσης για τον τομέα. Αυτό θα πρέπει να περιλαμβάνει τράπεζες που μπορεί να μην είναι συστημικές σε όλες τις περιστάσεις, αλλά θα μπορούσαν να είναι σε ορισμένες.

Αυτή ήταν μια βασική σύσταση του τελευταίου Προγράμματος Αξιολόγησης Χρηματοοικονομικού Τομέα για τις ΗΠΑ που εκπόνησε το ΔΝΤ.

Τα καθεστώτα για τις διαδικασίες εξυγίανσης και ο σχεδιασμός των διασώσεων χρειάζονται επαρκή ευελιξία.

Οι υπεύθυνοι χάραξης πολιτικής θα πρέπει να διασφαλίζουν ότι οι κανόνες και τα σχέδια εξυγίανσης είναι αρκετά ευέλικτα ώστε να εξισορροπούν τους κινδύνους χρηματοπιστωτικής σταθερότητας και τα συμφέροντα των φορολογουμένων.

Η κρατική υποστήριξη μπορεί να εξακολουθεί να απαιτείται σε ορισμένες περιπτώσεις – για παράδειγμα, για να αποφευχθεί μια συστημική οικονομική κρίση.

Το ΔΝΤ συνέστησε το ισοδύναμο εξαίρεσης συστημικού κινδύνου για τη ζώνη του ευρώ, για παράδειγμα.

Ενώ οι αρχές θα πρέπει να συνεχίσουν να επιδιώκουν το σχέδιο Α, χρειάζονται την ευελιξία για να απομακρυνθούν και να συνδυάσουν, για παράδειγμα, διαφορετικά εργαλεία επίλυσης, όπως απαιτείται από τις ειδικές συνθήκες τη στιγμή εκδήλωσης της κρίσης.

Η ρευστότητα στην εξυγίανση είναι κρίσιμη.![]()

Οι τράπεζες συνήθως αποτυγχάνουν επειδή οι πιστωτές χάνουν την εμπιστοσύνη τους, ακόμη και πριν ο ισολογισμός αντανακλά πιθανές ζημίες.

Η διαμόρφωση κεφαλαιακών αποθεμάτων ασφαλείας στην εξυγίανση μπορεί να μην είναι επαρκής από μόνη της για την αποκατάσταση της εμπιστοσύνης.

Οι αρχές πρέπει να σημειώσουν περαιτέρω πρόοδο σχετικά με το πόσο γρήγορα οι τράπεζες που οδεύουν προς εξυγίανση θα μπορούσαν να λάβουν στήριξη ρευστότητας – συμπεριλαμβανομένης της τοποθέτησης εξασφαλίσεων και της ετοιμότητας δοκιμών – προστατεύοντας παράλληλα τους ισολογισμούς των κεντρικών τραπεζών, σύμφωνα με το ΔΝΤ.

Οι αρχές σε πολλές χώρες πρέπει να ενισχύσουν τα καθεστώτα ασφάλισης καταθέσεων—όπως προτείναμε στο Switz erland. Η νέα τεχνολογία, όπως οι πληρωμές 24/7, η mobile banking και τα μέσα κοινωνικής δικτύωσης έχουν επιταχύνει τις καταθέσεις. Οι αποτυχίες του περασμένου έτους ακολούθησαν τις γρήγορες αναλήψεις καταθέσεων και οι ασφαλιστές καταθέσεων και άλλες αρχές θα πρέπει να είναι έτοιμες και ικανές να δράσουν πιο γρήγορα από ό,τι πολλοί σήμερα.

Οι τράπεζες των ΗΠΑ που απέτυχαν ακολούθησαν ακραίες πρακτικές – με ισολογισμούς που αυξήθηκαν πολύ γρήγορα, χρηματοδοτούμενοι από υψηλό βαθμό ανασφάλιστων καταθέσεων – άρα ήταν εν πολλοίς στο αέρα.

Όπου εξετάζεται το ενδεχόμενο ανάγκης ευρύτερης κάλυψης της εγγύησης των καταθέσεων, θα πρέπει να χρηματοδοτηθεί επαρκώς.

Ιδιαίτερα σε χώρες με ασφάλιση καταθέσεων που δεν υποστηρίζεται από κυρίαρχο με βαθιές τσέπες, οι υπεύθυνοι χάραξης πολιτικής θα πρέπει να προσέχουν να μην επεκτείνουν υπερβολικά την ασφαλιστική κάλυψη καταθέσεων.

Εάν δεν υποστηριχθεί από μια ανάλογη αύξηση της ασφάλισης των καταθέσεων, οι καταθέτες θα μπορούσαν να χάσουν γρήγορα την εμπιστοσύνη τους.

Τoo big to fail…

Το συμπέρασμα είναι ότι έχει σημειωθεί πρόοδος, αλλά απομένουν ακόμη περισσότερα για να τεθεί ένα τέλος στη λογική ότι μια συστημική τράπεζα «είναι πολύ μεγάλη για να αποτύχει».

Οι τραπεζικές χρεοκοπίες του περασμένου έτους παρείχαν έναν πολύτιμο έλεγχο για την πρόοδο που σημειώνουν οι υπεύθυνοι χάραξης πολιτικής στην ατζέντα των μεταρρυθμίσεων και για τον καθορισμό της πορείας για την κάλυψη του υπολειπόμενου εδάφους.

Σε απλά ελληνικά και όχι με την τεχνοκρατική γλώσσα .. οι τραπεζικές κρίσεις βρίσκονται μπροστά μας…

www.bankingnews.gr

Πηγές Άρθρων

Ολα τα άρθρα που θα βρείτε εδώ προέρχονται από τους μεγαλύτερους και πιο αξιόπιστους ιστότοπους ειδήσεων.

Το άρθρο δημοσιεύτηκε για πρώτη φορά εδώ!